You are using an outdated browser. Please upgrade your browser to improve your experience.

Article | 19 novembre 2024 |

Depuis plus de dix ans, les marchés actions américains surperforment sans discontinuer les autres classes d’actifs. La vigueur de la première économie mondiale et la forte croissance des entreprises américaines ne sont sans doute pas étrangères à cette prouesse. Dans les années qui ont suivi la crise financière mondiale, lorsque la croissance économique était en berne et que les taux d’intérêt négatifs étaient la règle, les actions américaines sont devenues le mot d’ordre des investisseurs, convaincus qu’aucune autre alternative n’était possible. La réélection de Donald Trump à la présidence des États-Unis devrait renforcer encore davantage cette préférence pour les actions américaines, bien que leurs valorisations soient de plus en plus déconnectées des prévisions de croissance bénéficiaire, comme nous le verrons.

Partout dans le monde, force est de constater que de nombreuses entreprises américaines dominent les secteurs porteurs de croissance. En effet, l’indice Nasdaq 100 est principalement composé de sociétés technologiques à forte croissance, affichant un solide potentiel de bénéfices futurs. Parmi les plus grandes sociétés de croissance, au nombre desquelles figurent certaines des méga capitalisations de la tech formant les « 7 Magnifiques », beaucoup font partie des indices S&P 500 et Nasdaq. Au cours de ces deux dernières années, les États-Unis se sont imposés en maîtres absolus de l’IA (intelligence artificielle). Cette domination propulse la performance boursière toujours plus haut, conférant une prime de valorisation encore plus importante aux marchés américains.

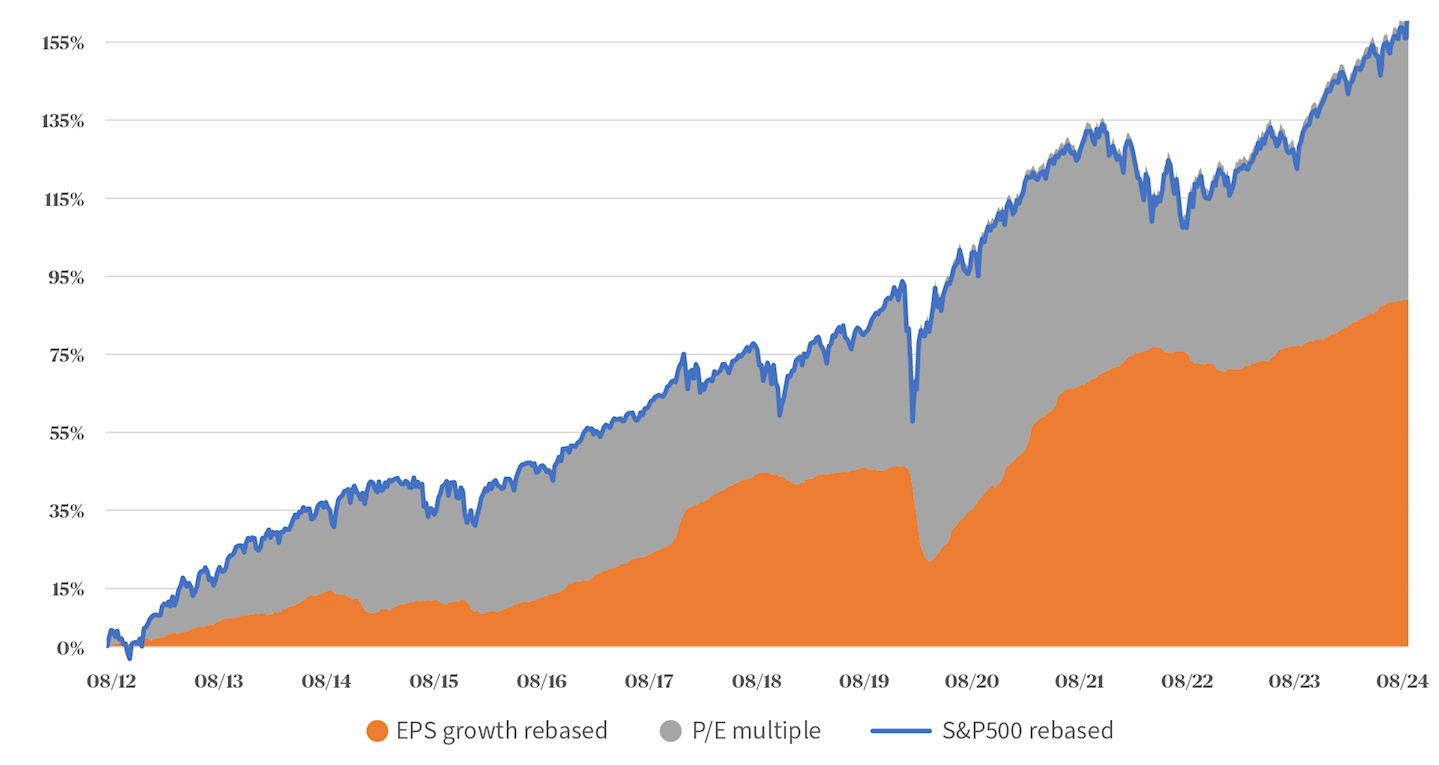

Il est intéressant de voir, d’après le Graphique 1 ci-dessus, à quel point la performance de l’indice S&P 500 de cette année, en bleu, a dépassé la croissance attendue des résultats (en orange) en 2024 et s’approprie désormais l’essentiel de la croissance attendue des résultats en 2025. Sur le long terme, en théorie, ces deux mesures devraient aller de pair. La partie du graphique en gris illustre la mesure dans laquelle les valorisations, calculées d’après les multiples PER, se sont étendues au cours des 12 dernières années. L’interprétation de ce graphique pourrait nous inciter à penser que les marchés américains pourraientt continuer de surperformer année après année, soutenus par la forte croissance des résultats des entreprises et la perspective d’une administration républicaine favorable au marché. Mais est-ce bien réaliste ?

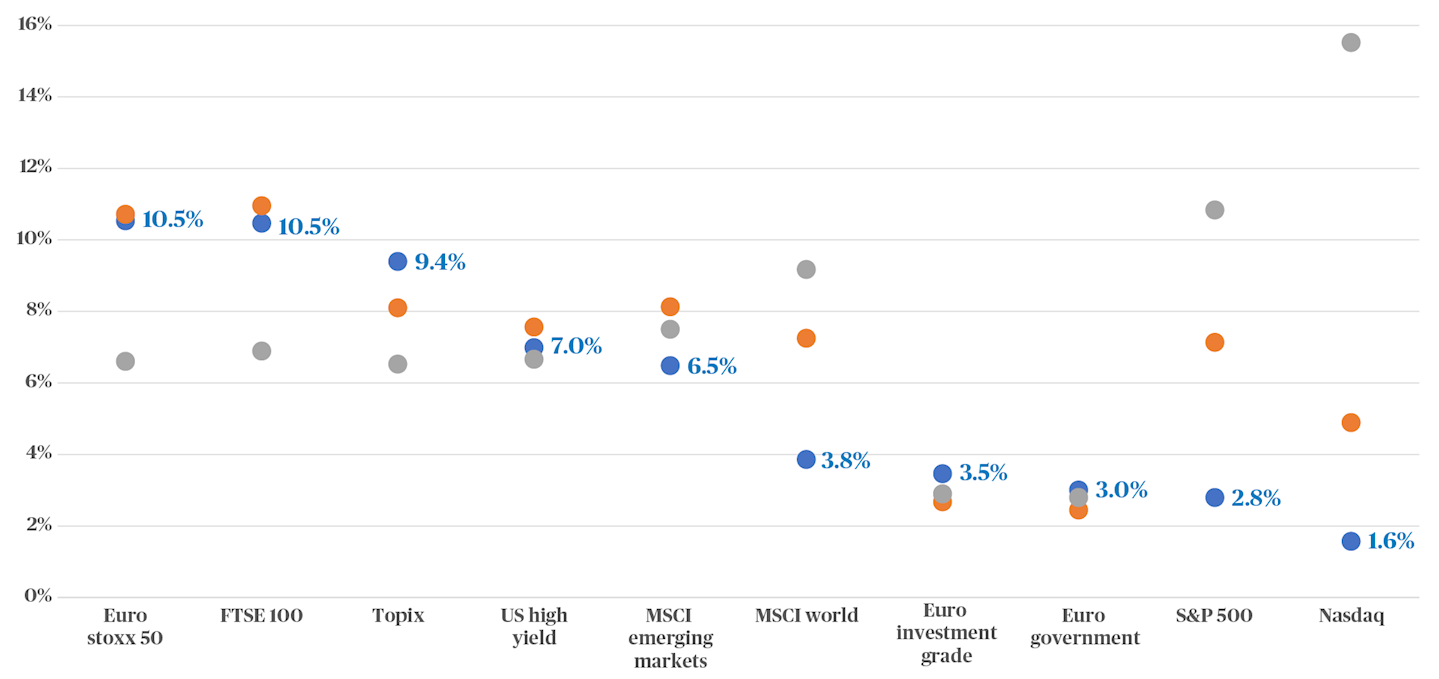

Légende :

⬤ : performances moyennes annualisées sur une période de 20 ans

⬤ : prime de risque réelle - indicateur des performances annuelles moyennes attendues sur les 5 prochaines années*

⬤ : moyenne des performances attendues sur les 20 dernières années

Dans le Graphique 2 ci-dessus, les points gris indiquent les performances réalisées par différentes classes d’actifs sur une période de 20 ans. La vigueur du S&P 500 et du Nasdaq est remarquable. Toutefois, les points bleus représentent les performances attendues de ces classes d’actifs au cours des 5 prochaines années. Les points orange, quant à eux, montrent la valeur moyenne de ces performances annuelles attendues sur les vingt dernières années.

Dans le cas de l’Euro Stoxx 50, par exemple, les investisseurs anticipent une performance de 10,5 % à moyen terme, contre une moyenne de 6,6 % atteinte au cours des 20 dernières années. Lorsque le point bleu se situe au-dessus des points orange, comme c’est le cas pour le TOPIX japonais, la classe d’actifs semble bon marché. Et l'inverse se vérifie également. Avec une performance attendue sur cinq ans de 2,8% par an contre une performance moyenne sur 20 ans de 7,1 %, on ne peut pas dire que l’indice S&P 500 offre un bon potentiel de valorisation, même si les investisseurs se font un plaisir d’ignorer cette estimation.

Les actions américaines ont connu un beau parcours au cours de la dernière décennie et elles se négocient désormais à une prime considérable d’environ 16 % de plus que les actions mondiales sur la base de leurs ratios cours/bénéfices (PER) respectifs. De notre point de vue, ces résultats se justifient par la vigueur des bénéfices et de la croissance économique des États-Unis, qui seront probablement stimulés par la nouvelle présidence Trump, ce qui alimente les investissements dans les actions en l’absence d’autre alternative (« There Is No Alternative trade » ou TINA trade). Des secteurs tels que la technologie, la banque et l’énergie (traditionnelle) devraient bénéficier de la déréglementation proposée par la nouvelle administration.

Depuis notre dernier comité d’investissement, nous adoptons une surpondération des actions américaines en témoignage de notre confiance dans « l’exception » américaine, tout en reconnaissant que le programme politique et économique de Donald Trump pourrait profiter à l’économie américaine au détriment des économies européenne et émergentes. C’est aussi pourquoi nous sous-pondérons les actions européennes et émergentes.

*Primes de risque réelles calculées comme 1/PER (2025) + rendement du dividende + rendement des rachats d’actions – rendement des obligations à 10 ans. Primes de risque obligataires calculées comme le rendement réel le plus défavorable. Primes de risque réalisées calculées comme la performance totale moyenne annualisée depuis septembre 2004, primes de risque à l’équilibre calculées comme les primes de risque réelles moyennes depuis septembre 2004.