You are using an outdated browser. Please upgrade your browser to improve your experience.

Article | 18 septembre 2020 | ESG

Au cours des dernières décennies, nous avons assisté à une prise de conscience de plus en plus importante des défis posés par la durabilité. Dans un monde en pleine évolution, l’utilisation efficace des ressources devient une nécessité qui conditionne la pérennité de notre espèce.

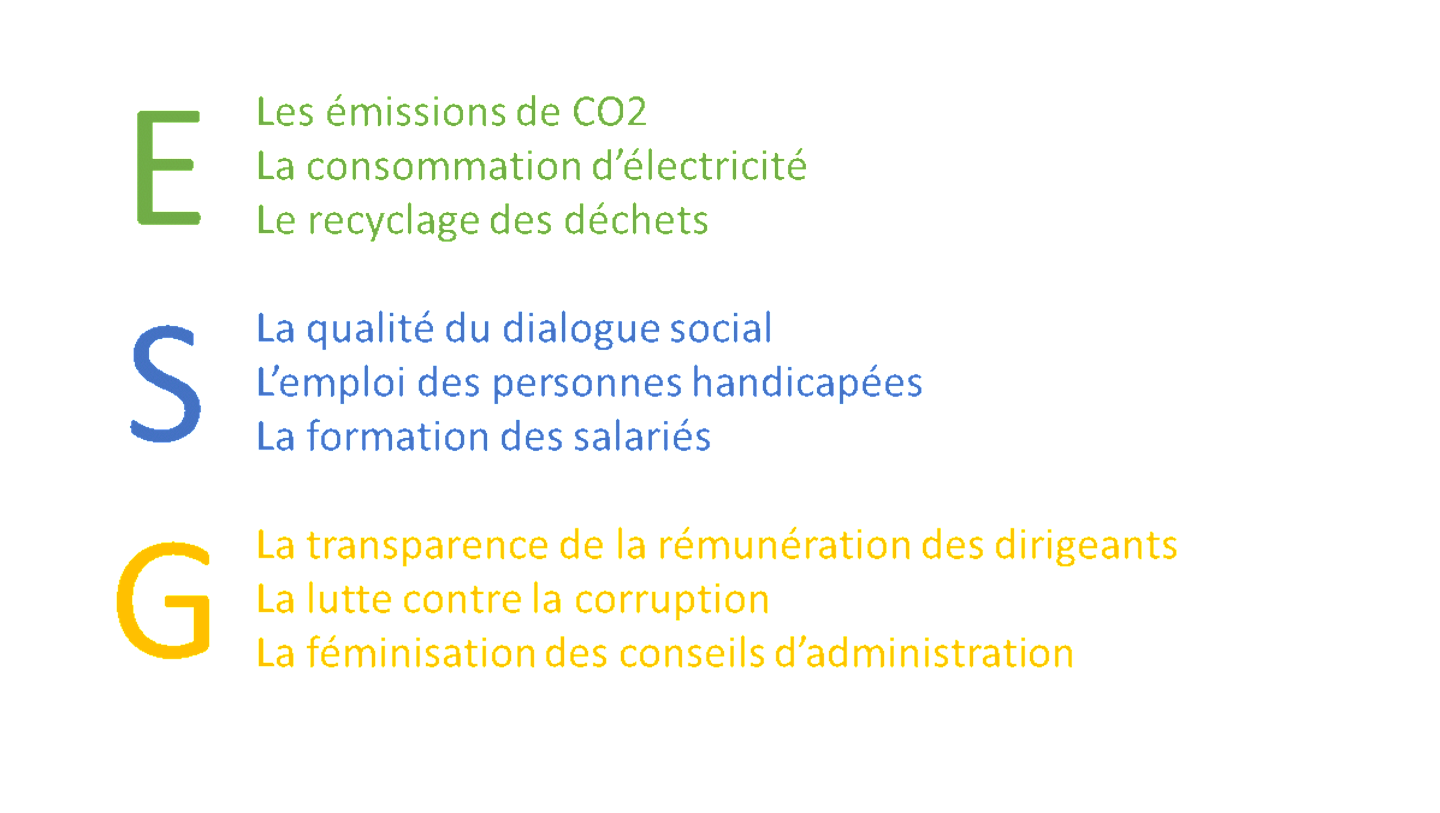

Aussi, de plus en plus, les consommateurs et investisseurs font montre d’une attitude responsable qui impacte toutes leurs décisions, et qui va jusqu’à exiger des entreprises qu’elles se montrent responsables. C’est dans ce contexte que l’intégration des critères Environnementaux, Sociaux et de Gouvernance (ESG) a gagné du terrain, avec de plus en plus d’entreprises qui mettent ces critères au cœur de leur stratégie.

Mais avec cet intérêt grandissant, on peut reprocher à certaines entreprises de faire du greenwashing, c’est-à-dire, utiliser le discours autour des critères ESG comme un outil de Marketing plutôt qu’une croyance forte en l’investissement responsable.

Dans ce premier article, nous nous penchons sur l’idée reçue selon laquelle il faudrait choisir entre performance et investissement responsable.

Selon le mythe, entre performance et investissement durable, il faut choisir ! Mais nul besoin de faire de compromis, et les chiffres le prouvent.

Pendant longtemps, l’intégration des critères ESG apparaissait aux yeux des investisseurs comme un effort supplémentaire de la part des entreprises, par exemple pour investir dans de nouvelles infrastructures plus écologiques ou en se fournissant de façon plus équitable auprès de fournisseurs qui paient correctement leurs employés. Même si la fin est noble, les investisseurs pourraient ne percevoir dans cette démarche que l’augmentation des coûts, et par extension, une moindre performance. Autre objection : en excluant des portefeuilles certains supports d’investissement, ne se prive-t-on pas de performance ?

Aujourd’hui, la recherche académique aussi bien que les performances des fonds à coloration responsable prouvent le contraire et rendent ce raisonnement caduc. En effet, il s’avère que le fait d’orienter ses investissements au travers de filtres éthiques est au contraire une source de surperformance.

En 2015, trois universitaires ont analysé plus de 2 000 études pour comparer des sociétés qui avaient une forte intégration des critères ESG avec des sociétés présentant de faibles profils ESG. L’article concluait que celles intégrant les critères ESG avaient tendance à surperformer leurs concurrentes non-ESG. En effet, choisir les entreprises qui intègrent les critères ESG revient à investir dans les meilleures entreprises. C’est la contribution de l’extra-financier au financier. Concrètement, une entreprise automobile qui respecte les normes de CO2 s’évite de lourdes amendes qui pourraient ternir la performance. De même, une mauvaise gouvernance qui se traduirait par une trop forte concentration des pouvoirs peut déstabiliser gravement une société. Autrement dit, ne pas prendre en compte les critères ESG revient à avoir une incidence financière négative sur les résultats d’une entreprise à long terme et, par conséquent, sur la rentabilité des investissements.

Outre la recherche académique, les études sectorielles ont elles aussi démontré que l’idée selon laquelle les stratégies ESG sous-performent nécessairement les stratégies classiques était fausse. En 2019, Morningstar a ainsi publié une étude montrant que 63% des fonds ESG avaient terminé l’année 2018 dans la moitié supérieure de leur catégorie respective. En examinant spécifiquement les fonds actions ESG, Morningstar a trouvé que cette catégorie avait mieux performé que sa concurrente actions classiques dans un marché volatil et négatif pour les actions en 2018.²

Plus récemment, lors de la crise économique liée au Covid-19, et plus particulièrement sur la période allant du 19 février au 26 mars, les entreprises considérées comme les plus responsables sont celles qui ont le mieux résisté à la chute brutale des marchés. Ainsi, en comparant plus de 2 600 entreprises selon leurs méthodologies d'analyse ESG, les entreprises notées A (-23.1%) ou B (-25.7%) ont bien mieux performé que celles notées D (-30.7%) ou E (-34.3%).³

S’il est sûr qu’il y a une corrélation entre l’intégration des critères ESG et la performance, cette dernière est plutôt positive et permet aux entreprises responsables de mieux performer que les entreprises classiques, grâce notamment à une réduction des risques. En faisant preuve de prudence et en adoptant des pratiques de durabilité, les « bonnes » entreprises bénéficient le plus souvent d’une influence positive sur la rentabilité des investissements.

¹Journal of Sustainable Finance & Investment, 2015

²Morningstar, « Sustainable Funds U.S.LandscapeReport »,février 2019.

³FIdelity White Paper, avril 2020

L’équipe de gestion

Achevé de rédiger le 18 septembre 2020

*La société de gestion Architas France déploie l’offre AXA Private Management dédiée à la clientèle privée d’AXA. Gestion Privée d’AXA France – Septembre 2020