You are using an outdated browser. Please upgrade your browser to improve your experience.

Article | 23 octobre 2020 | ESG

Dans ce deuxième article, nous démentirons l’idée reçue selon laquelle l’intégration des critères ESG est une mode passagère.

Selon le mythe, l’intégration des critères ESG et l’investissement responsable de manière plus générale seraient un phénomène passager, conséquence d’un intérêt soudain et ponctuel pour une finance verte, éthique, un engouement qui ne résulterait pas d’un réel intérêt de la part des investisseurs et des sociétés d’investissement.

Tout d’abord, il faut rappeler que la volonté des investisseurs d’inclure des critères éthiques dans leurs choix d’investissement ne date pas d’hier. La "finance responsable" a vu le jour au 18ème siècle lorsque les Quakers, une communauté religieuse anglo-saxonne réputée pour son intégrité et ses préoccupations sociales, refusent d’investir dans les deux marchés les plus rentables de l’époque : l’armement et le commerce d’esclaves. Cette tendance se poursuit jusque dans les années 1920, aux États-Unis, lorsque d’autres congrégations religieuses refusent d’investir dans des valeurs en désaccord avec la pensée sociale de l’église, c’est-à-dire l'alcool, le tabac, les jeux de hasard, etc. Dans les années 1960, toujours aux Etats-Unis, les émeutes raciales, la guerre du Vietnam ou le scandale du Watergate poussent les Américains à considérer l’Investissement Socialement Responsable (ISR) comme un levier au service des deux principales questions sociétales de l’époque : l’arrêt de la guerre au Vietnam et la lutte contre l’apartheid en Afrique du Sud.

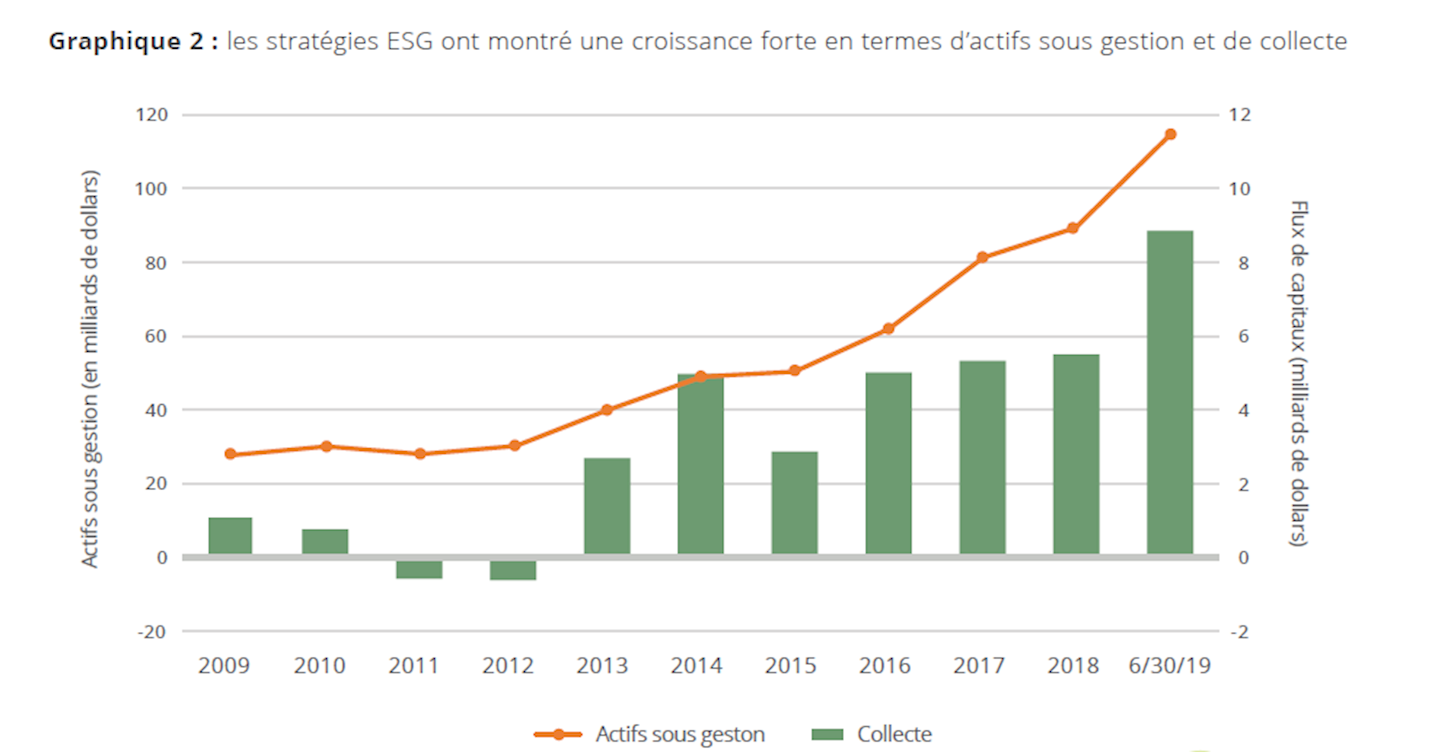

Plus récemment, entre 2009 et 2019, les actifs sous gestion et la collecte au sein de stratégies intégrant les critères ESG ont montré une vraie régularité des entrées de capitaux et de la croissance des actifs (comme l’illustre le graphique ci-dessous).¹

Fin 2018, Morningstar a recensé 351 fonds ISR aux Etats-Unis, soit une croissance de 50 % par rapport aux 235 fonds observés en 2017. Morningstar a également noté que 2018 marque la troisième année consécutive de collecte record dans les fonds ISR.²

Ensuite, si on revient sur la définition de l’investissement responsable (IR) tel que nous le connaissons aujourd’hui, c’est un processus d’investissement reposant sur l’intégration de critères ESG, et qui permet aux clients d’aligner leurs placements avec les grandes tendances qui transforment le monde de l’investissement, telles que la montée en puissance des réglementations ou la prise en compte des impacts sociétaux³. Il est évident qu’un processus d’investissement qui ne prendrait pas en compte ces enjeux de manière efficace ne serait pas vecteur de performance.

En effet, il existe un lien inextricable entre la finance et l’économie, entre les marchés financiers et les changements sociaux et environnementaux. C’est donc en cherchant à comprendre le fonctionnement des modèles économiques qu’on peut opérer les meilleurs choix en termes de décisions de gestion. Dans un monde où les changements climatiques représentent un danger de plus en plus tangible, on ne peut plus concevoir des investissements qui favoriseraient des entreprises à l’origine d’importantes émissions de gaz à effet de serre ou des déforestations à outrance. Les investisseurs les plus éthiques valorisent l’intégration des critères ESG pour avoir un impact positif et durable sur le monde, et les investisseurs les plus pragmatiques ne peuvent ignorer que la recherche de performance et de rendement passera désormais par ce prisme responsable.

Enfin, d’un point de vue pratique et réglementaire, les critères ESG revêtent aujourd’hui une telle importance et un tel caractère d’immédiateté qu’ils font l’objet de divers engagements de la part des gouvernements et des autorités financières, à tel point qu’il est difficile d’imagine un retour en arrière sur ces engagements. A ce titre, l’Autorité des Marchés Financiers (AMF) a fait de la finance durable un axe majeur de son plan stratégique « Supervision 2022 », décliné dans l’ensemble de ses missions et activités. De même, au niveau européen et international, le Réseau de coordination sur la durabilité (Coordination Network on Sustainability, CNS) de l’ESMA et le groupe de pilotage (steering group) du Réseau Finance durable de l’IOCV (Sustainable Finance Network, SFN) (dont l’AMF est membre) poursuivent les mêmes objectifs.

Ainsi, la montée en puissance de la finance durable n’est pas un phénomène de mode mais un réel changement de paradigme grâce auquel toutes les parties prenantes (consommateurs, investisseurs, sociétés de gestion, marchés financiers, acteurs politiques, etc.) sont en train d’opérer un virage pour la finance durable.

¹Candriam

²Morningstar, « Sustainable Funds U.S. 2018 Landscape Report », (Fonds ISR, Rapport sur le paysage américain en 2018), Février 2019

³AXA Investment Managers

L’équipe de gestion

Achevé de rédiger le 23 octobre 2020

*La société de gestion Architas France déploie l’offre AXA Private Management dédiée à la clientèle privée d’AXA. Gestion Privée d’AXA France – Octobre 2020